Вернем максимум налогов

Мы не просто подадим декларацию. Мы проведем полную проверку вашей ситуации, чтобы гарантированно найти все положенные вам вычеты.

Наша цель — не формальность, а ваша максимальная выгода

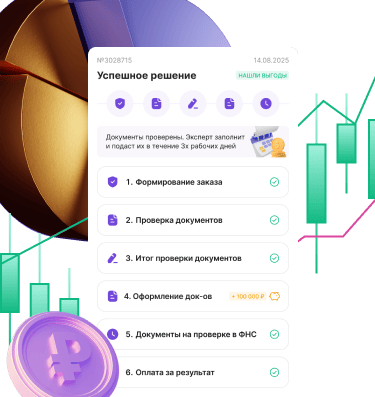

Простой принцип работы:

Физическим лицам

Частным инвесторам

Вернем максимум налогов

Мы не просто подадим декларацию. Мы проведем полную проверку вашей ситуации, чтобы гарантированно найти все положенные вам вычеты.

Наша цель — не формальность, а ваша максимальная выгода

Анатолий Чегодаев

«Почетный энергетик» Минэнерго РФ

Я обратился в НДФЛка.ру по рекомендации личного менеджера в банке. В России у меня 7 брокерских счетов и один счет в Армении. Задача была учесть все убытки в России за 2022 год, отчитаться по доходу за рубежом и получить вычет с ИИС.

@LadimirKapital

Инвестор

Я когда-то давно планировал получить некоторые вычеты, хотя почти все деньги были на ИИС. С переездом в "Открытие Брокер" с меня удержали не весь НДФЛ за 2023 год, доплатить его надо было самому. Но в 2022 году я фиксировал убытки и их нужно было как-то учесть. Брокеры сальдируют убытки только внутри года без учета прошлых лет

Антон Антонов

Программист

Недавно я подписался на телеграм-каналы НДФЛки и поучаствовал в акции по анализу моих налогов. Ни на что не рассчитывал и думал, что все возможные налоговые вычеты я уже получил.

Александр Кравцов

Коммерческий директор

В НДФЛку я обращаюсь не первый год. Они возвращали мне налог за покупку жилья и они же делали отчетность по зарубежному счету. А в этом году менеджер предложила услугу по оптимизации текущих налогов. Я торгую разными инструментами, поэтому брокерских счетов у меня несколько.

Анастасия Федотова

Дизайнер

Огромная благодарность НДФЛка.ру! Оказалась в сложной ситуации. В 2021 году открыла ИИС, получала вычеты. А спустя два года налоговая прислала требование, вернуть в бюджет 104 000 ₽. Такую сумму я получила с ИИС за прошлые годы Расставаться с ней не входило в мои планы.

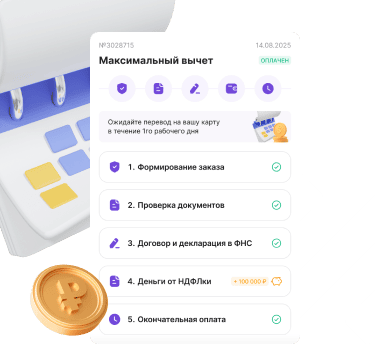

Мы не просто даём гарантию словом, мы даём её деньгами

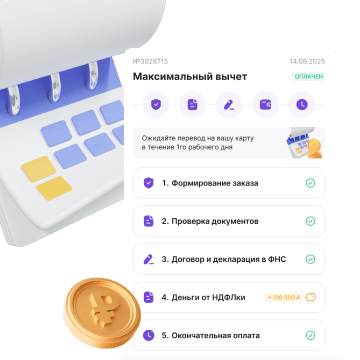

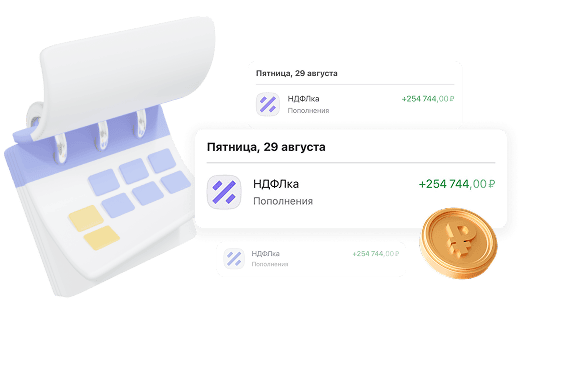

После аудита от НДФЛка и проверки документов мы уверены в результате, и перечисляем вам сумму вычета из собственных средств, чтобы вы не ждали 4 месяца, пока ФНС вернет вам ваши же деньги

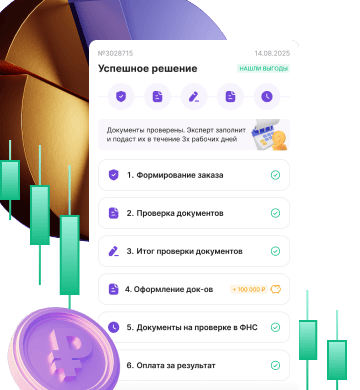

Консультация эксперта + полный аудит документов = точный расчет и готовый пакет для подачи

Что вы получите:

*не является окончательной стоимостью

Ваши проверенные документы + подготовка декларации + подача и сопровождение в ФНС

Что вы получите:

Принятые документы ФНС + мгновенное перечисление вычета на ваш счёт

Что вы получите:

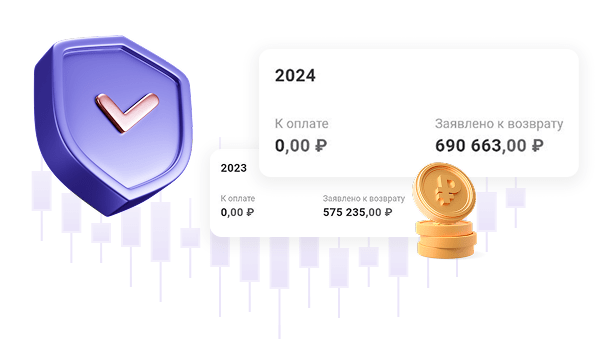

НДФЛка защитит вас от переплат

У ФНС нет цели применять за вас вычеты и льготы. У брокера нет цели снижать ваши налоги. А НДФЛка исключительно на вашей стороне

Глубокий анализ ваших финансов + поиск неочевидных вычетов = расчёт вашей выгоды

Что вы получите:

*не является окончательной стоимостью

Ваши документы + подготовка отчётности + подача и сопровождение в ФНС

Что вы получите:

Вы получаете деньги от ФНС + переводите нам % от найденной выгоды

Что вы получите:

Подписывайтесь на наш Телеграм-канал

Только для инвесторов: лайфхаки по налогам и финансамЛичный консультант

Всегда на связи и берет все общение с ФНС на себя

Все онлайн

Без личных визитов и бумажной волокиты

Честность

Объясняем, как работает сервис и не берем скрытых комиссий

Персональный подход

Работаем не по шаблону и всегда защищаем ваши интересы

Покажет сумму вычета за 60 секунд

А эксперт поможет её получить за 1 день

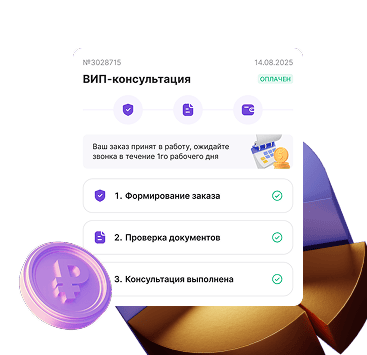

ВИП-консультация

Проработаем ваши сложные вопросы:

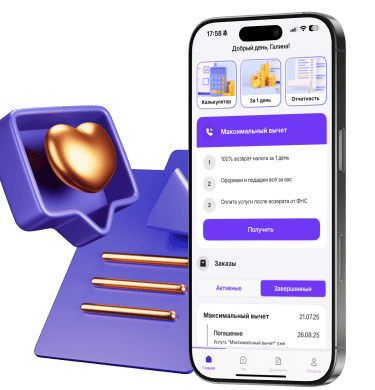

Все функции сайта в мобильном приложении

Как семья вернула 412 000 ₽ за ипотеку

Максимальный вычет

от

13 лет в сфере налогов

Артамонова Полина

Ведущий налоговый эксперт по работе с инвесторами в ООО “НДФЛКА.РУ”

оформлено деклараций: 12 432Налоговое консультирование физ. лиц, анализ и оптимизация налоговой нагрузки. Расчет НДФЛ и подготовка деклараций и пояснений при продаже имущества, а также отчетности для инвесторов, в том числе по зарубежным доходам, решение сложных ситуаций.

Подготовка налоговых деклараций 3-НДФЛ на стандартные, социальные, имущественные, инвестиционные вычеты. Отмена неправомерно начисленных налогов, обжалование результатов проверки

Получите деньги уже завтра – начните

с регистрации

Налоговый вычет – это возврат НДФЛ, точнее его части. Если вы платите налоги, в некоторых случаях законодательство РФ позволяет вам получить вычет – часть уплаченных налогов – обратно. Ваш облагаемый НДФЛ доход из-за наличия определенных расходов снижается на налоговый вычет, и из этой суммы, получившейся в итоге, вы можете вернуть 13 - 22%. Например, если за год ваш доход составляет 1 млн руб., тогда НДФЛ (подоходный налог) – 130 тыс. Но если у вас были такие траты, как плата за обучение или покупка дорогостоящих лекарств, то размер налогооблагаемого дохода и, следовательно, размер НДФЛ, можно снизить. Или запросить в налоговой возврат переплаченных денег

| Вид вычета | Основание выдачи | Размер вычета | Дополнительная информация |

|---|---|---|---|

| Стандартные налоговые вычеты | Самый популярный — родителям на детей в возрасте до 18 лет. Если ребёнок-инвалид, то вычет предоставляется до 24 лет, но при условии, что больной ребёнок очно учится. | Налогооблагаемая база уменьшается на 1 400, 2 800, 6 000 или 12 000 в зависимости от того, какой ребёнок по счёту и здоров ли. Родители получают на руки от 182 от 1 560 рублей ежемесячно, данные до 2025г. | Вычет предоставляется до тех пор, пока суммарная зарплата не достигнет 450 000 рублей. |

| Социальные вычеты | За расходы на обучение, фитнес, покупку рецептурных лекарств, лечение (например, платные анализы), благотворительность, страхование жизни и накопление пенсии. | Налогооблагаемая база уменьшается на 150 000 рублей в год максимум. Максимальная сумма вычета — 19 500 рублей в год по всем расходам, включённым в группу до 2024г. | Также к социальным вычетам относятся расходы на дорогостоящее лечение. Но для них нет ограничений по сумме. |

| Имущественные вычеты | Самые популярные — за расходы на покупку жилья и проценты по ипотеке. | Налогооблагаемая база уменьшается на 2 млн рублей (жильё) и на 3 млн рублей (проценты по ипотеке). Максимальная сумма вычета — 260 000 рублей и 390 000 рублей соответственно. | Если жильё покупается в браке, то вычет может получить каждый супруг. |

| Инвестиционные вычеты | Самый популярный — вычет типа А по индивидуальному инвестиционному счёту. | Налогооблагаемая база уменьшается на 400 000 рублей в год максимум. Максимальная сумма вычета — 52 000 рублей. | Другие инвестиционные вычеты предусматривают освобождение от уплаты НДФЛ с доходов от ценных бумаг при владении ими больше трёх лет. |

| Профессиональные вычеты | Выдаются индивидуальным предпринимателям; людям, занимающимся частной практикой (адвокатам, нотариусам); тем, кто работает по договорам гражданско-правового характера; а также гражданам, создающим произведения искусства, изобретателям, открывателям. | Налогооблагаемая база уменьшается на сумму документально подтверждённых расходов. Если расходы нельзя подтвердить, то доход, с которого исчисляется налог, уменьшается на 20−40% в зависимости от сферы деятельности. | Вычет оформляется либо через работодателя (заказчика), либо самостоятельно при подаче налоговой декларации. |

Чтобы иметь право на вычет, нужно соответствовать следующим требованиям:

Налоговый вычет получить можно тремя способами:

Для получения вычета нужно собрать определенные документы, безошибочно заполнить декларацию и подать все это в ФНС. Чтобы гарантированно получить вычет, обращайтесь к нам за консультацией. Мы определим, имеете ли вы право на вычет, в каком размере, в каком порядке возвращать (если их несколько), какие документы нужны для получения вычета в вашем случае

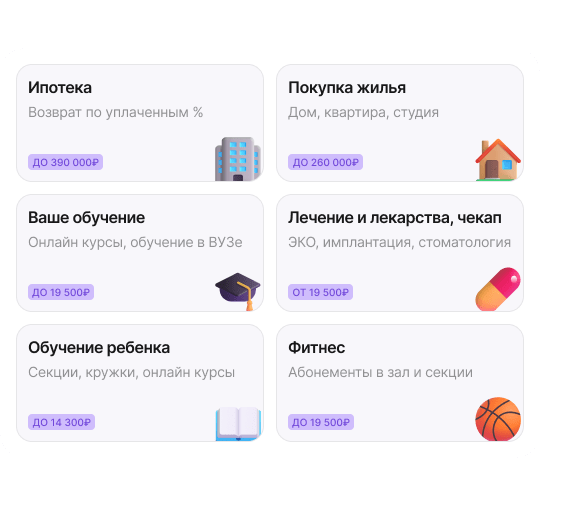

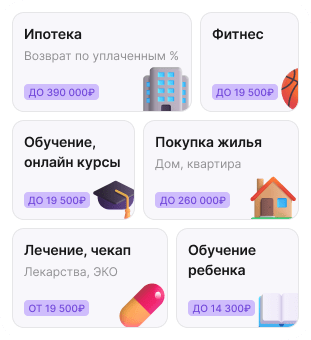

Право на вычет можно использовать, если у вас есть следующие траты:

При этом налоговые вычеты предоставляются только резидентам РФ и налогоплательщикам. Правда некоторые налоговые вычеты при определенных условиях можно оформлять не только за себя, но также за своих родителей, детей, братьев и сестер

Для получения вычета вам нужно обратиться к нам. Это можно сделать по телефону или оставив заявку у нас на сайте. Мы перезвоним, обсудим вашу ситуацию, рассчитаем максимальный размер вычета, определим пакет документов, необходимых для оформления, подготовим и подадим декларацию в налоговую. И уже через один день вы получите деньги на свою карту

| Вид вычета | Список основных документов | Список дополнительных документов |

|---|---|---|

| Стандартный налоговый вычет на ребёнка |

|

Если у ребёнка один родитель:

Для опекунов и попечителей:

|

| Социальный вычет на лечение, покупку лекарств, ДМС |

|

Если вычет берётся за ребёнка, родителя:

|

| Социальный вычет на обучение |

|

Если обучение проходил ребёнок, сестра или брат:

|

| Социальный вычет на фитнес |

|

|

| Социальный вычет на страхование и накопительную пенсию |

|

Если вычет берётся за страховые, пенсионные взносы на супруга, ребёнка, родителя:

|

| Социальный вычет на благотворительность |

|

|

| Имущественные вычеты |

Если куплена новостройка:

Если куплена вторичка:

Для вычета за проценты по ипотеке:

|

|

| Вычет типа А с индивидуального инвестиционного счёта |

|

|

| Профессиональные вычеты | Произвольные документы, подтверждающие расходы налогоплательщика, понесённые в ходе своей деятельности. |