В этой статье расскажем, что такое дивиденды и как платить с них налог, можно ли уменьшить НДФЛ на дивиденды с зарубежных ценных бумаг.

Что такое дивиденды и порядок их налогообложения

Дивиденды с акций — это часть прибыли компании, распределяемая между акционерами. При выплате дивидендов с физического лица удерживается налог на доход, который поступает в государственный бюджет.

Как правило, НДФЛ удерживает налоговый агент — источник выплаты доходов. В нашем случае налоговым агентом выступает брокер или эмитент (тот, кто выпускает акции). В результате выплаты поступают на счет инвестора за минусом налога.

Если в вашем инвестиционном портфеле есть иностранные бумаги, то налог уплачивается в зарубежный бюджет. Налог удерживается по ставке той страны, в которой зарегистрирована компания-эмитент.

С 1 января 2024 года российские брокеры стали налоговыми агентами по дивидендам иностранных компаний. Теперь налог на дивиденды физических лиц с доходов в виде дивидендов будет удерживаться автоматически в размере 13% (15% с суммы доходов по дивидендам, превышающей ₽5 млн за год). Подавать сведения дополнительно не нужно, если дивиденды поступают на счет брокера, доверительного управляющего или депозитария. Он зачислит их за вычетом налога.

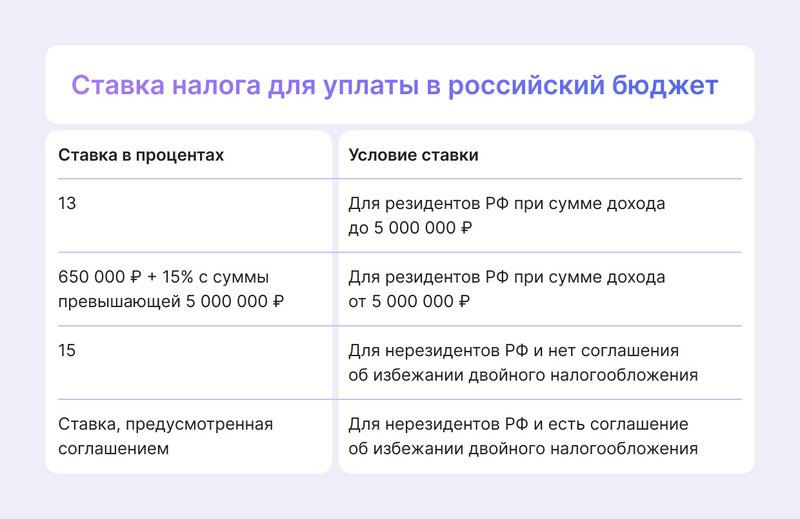

В России ставка налога на дивиденды зависит от вашего годового дохода: 13% с доходов до 5 000 000 ₽ или 15% с доходов свыше 5 000 000 ₽. Если у России и страны регистрации компании есть Соглашение об избежании двойного налогообложения (СОИДН), уплаченный иностранный налог можно зачесть в России.

По иностранным дивидендам, полученным в 2023 году и ранее, инвесторам нужно самостоятельно отчитаться перед ФНС и уплатить налог.

Можно ли уменьшить налог на дивиденды с иностранных акций

В России можно зачесть сумму налога по дивидендам, уже удержанную в иностранном государстве, если между Россией и этим иностранным государством заключено соглашение об избежании двойного налогообложения (СОИДН) — и оно действовало в течение отчетного периода.

При этом возможны две ситуации:

- налог с дохода в виде дивидендов в иностранном государстве был удержан по ставке менее чем 13% — в этом случае разницу нужно заплатить в пользу России. Например, если эмитент уже удержал с дивидендов налог в размере 10% от их суммы, то в бюджет РФ нужно будет доплатить оставшиеся 3%. Эти 3% считаются не от фактически полученной на ваш счет суммы, а от первоначальной суммы дивидендов до налогообложения;

- налог за рубежом был удержан по ставке равной 13% или выше — тогда в России доплачивать налог не требуется. Однако вернуть переплату налога, удержанного за рубежом, нельзя. Чтобы подтвердить уплату налога в другой стране, в налоговой декларации нужно предоставить данные о подлежащей зачету сумме налога, уплаченного в иностранном государстве, и приложить к ней документы с данными о виде и сумме дохода, сумме налога и даты его уплаты.

С 2023 года действие некоторых положений соглашений о двойном налогообложении было приостановлено в связи с подписанием указа № 585. В указе приведен список из 38 стран, признанных недружественными. В их число входят, например, Австралия, Япония, Кипр и страны ЕС. А с 16 августа 2024 года приостановлены отдельные положения Конвенции об избежании двойного налогообложения между Россией и США и протокол к ней. Приостановка будет действовать до тех пор, пока стороны не изменят своего решения.

Дивиденды от американских компаний, выплаченные резидентам РФ после 16.08.2024 г. будут облагаться налогом по ставке 30% в США. Даже если налогоплательщик ранее подал форму W-8BEN

Некоторые страны, как Дания, расторгают налоговые соглашения с Россией. Денонсация затрагивает все доходы налоговых резидентов России, полученные после 1 января 2024 года. Теперь НДФЛ, уплаченный в Дании, не учитывается в России, и наоборот. Финансовые итоги 2024 года нужно будет подводить с учетом денонсации соглашения.

Если соглашения об избежании двойного налогообложения между странами нет, то НДФЛ с полной суммы дивидендов придется заплатить в двух странах.

Для чего нужна форма W-8BEN

Российские организации финансового рынка (ОФР) присоединились к FATCA не в рамках межгосударственного соглашения между США и соответствующей юрисдикцией, как это сделало большинство иностранных финансовых институтов, а самостоятельно через соглашение о присоединении. В результате этой ситуации ответственность каждой российской ОФР за нарушение требований FATCA по классификации своих клиентов, отчетности, направляемой в Налоговую службу США (IRS), и удержанию штрафов по FATCA определяется непосредственно ее соглашением с IRS о присоединении к FATCA, в котором определена возможность исключения финансовой организации из списка институтов, присоединившихся к FATCA, в том случае, если IRS сочтет, что эта ОФР не может исполнять или не исполняет должным образом свои обязанности, определенные соглашением.

В рамках FATCA российские ОФР должны проклассифицировать своих клиентов и контрагентов. Для этого они обычно используют форму IRS W-8BEN-E. Подробнее на сайте Московской биржи.

Соединенные Штаты Америки удерживают налог на дивиденды по одной из двух ставок:

10% — с резидентов РФ, подписавших форму W-8BEN;

30% — с российских инвесторов без W-8BEN.

Выплаты поступают на счет за минусом налогов, которые идут в пользу США.

Если в инвестиционном портфеле физического лица есть бумаги фондов недвижимости REIT и партнерств с ограниченной ответственностью MLP (обычно в отчете брокера в конце названия бумаги MLP стоят буквы CO или Inc.), то инвестор платит НДФЛ по фиксированным ставкам. Налог снизить нельзя.

30% — с акций REIT

37% — с акций MLP

Если вы сотрудничаете с одним брокером, то форму W-8BEN составляете один раз. При покупке акций США у разных брокеров — форму подаете каждому брокеру отдельно.

Целью подписания и подачи W-8BEN является идентификация инвестора как резидента Российской Федерации. Поэтому вы заполняете только персональные данные — имя и фамилию, гражданство, место проживания, ИНН, дату рождения. Возможно, эти данные уже заполнил брокер, а вам останется только поставить дату и подпись. Язык заполнения формы — английский.

Если персональные данные, которые вы отражали в W-8BEN, изменились (место проживания, фамилия и т.п.), заполните форму новыми данными и подайте вновь.

Срок уплаты НДФЛ с дивидендов и подачи декларации

Зарубежный источник выплат удержит с вас налог, но отчитываться перед российской ФНС он не обязан. Поэтому инвестор должен подать в России декларацию 3-НДФЛ и, при необходимости, доплатить разницу в налоге.

Срок подачи 3-НДФЛ — 30 апреля следующего года. В ИФНС вместе с декларацией нужно подать документы (отчет брокера, форму 1042-s и др.), подтверждающие уплату налога в другой стране. В документах должен быть указан вид и сумма дохода, год его получения, а также сумма налога и дата его уплаты.

Уточните в своей ИФНС, нужно ли предоставлять перевод формы 1042-s на русский язык, так как она предназначена для отчетности в налоговую службу США. Срок уплаты НДФЛ с дивидендов — 15 июля.

Можно ли получить налоговый вычет на дивиденды

Физическое лицо не может получить налоговый вычет, чтобы уменьшить дивидендный доход.

Резиденты РФ применяют имущественные, социальные, инвестиционные и другие вычеты на доходы, которые считаются основной налоговой базой. В 2024 году к таким доходам относятся:

- проценты по банковским вкладам в РФ выше необлагаемой суммы;

- продажа и аренда недвижимости или транспортного средства;

- штрафы и неустойки на основании решения суда;

- страховые выплаты по договорам страхования;

- подарки не от близких родственников;

- переуступка права;

- продажа доли в уставном капитале;

- прибыль от операций с иностранной валютой;

- пенсия по договору негосударственного пенсионного обеспечения;

- материальная выгода от приобретения ценных бумаг, товаров или услуг.

Некоторые инвестиционные вычеты применяются к доходам не из основной базы, но дивиденды в этот список не входят.

Налоговая ответственность

Недостоверные сведения о доходах, нарушенные сроки подачи отчетности и уплаты налогов влекут наложение штрафных санкций:

Не подали в положенный срок 3-НДФЛ — штраф 5% с суммы налога за каждый месяц просрочки, но не менее 1 000 рублей и не более 30% начисленного НДФЛ. Кроме того, при отсутствии декларации инспекция может начислить НДФЛ на сумму ваших дивидендов без учета удержанного в США налога, что приведет к двойному налогообложению.

Не указали в декларации часть доходов — штраф 20% от неуплаченного налога, если ИФНС не усмотрит в этом злого умысла и 40%, если налоговый орган сочтет, что вы скрыли доходы намеренно.

Не заплатили вовремя НДФЛ — со следующего дня на сумму налога будут начислять пени в размере 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки.

Заполнение декларации инвестора занимает много времени, так как каждая выплата вносится отдельной строкой. Если в отчетном году вы покупали много акций и получали много выплат, то легко можете ошибиться при составлении отчета.

Подводим итоги

- Вернуть НДФЛ с выплаченных дивидендов при помощи налогового вычета нельзя.

- С 1 января 2024 года российский брокер является налоговым агентом по дивидендам от иностранных эмитентов.

- Дивиденды на зарубежном брокерском счете нужно декларировать самостоятельно даже, если нет налога к уплате.

- С 16 августа 2024 года льготная ставка по американским дивидендам не применяется независимо от подписания W-8BEN.

- Заполнение декларации лучше доверить налоговому эксперту. Он проверит, на какие льготы вы имеете право, и укажет их в отчете. В итоге, подлежащий уплате налог уменьшится.